- График работы:

- пн-пт 9:30-18:30.

- В период отчетности:

- пн-вс 00:00-23:59.

- Москва:

- (499)350-13-50

- Санкт-Петербург:

- (812)600-13-52

Аренда лицензий

Аренда лицензий

Виртуальный сервер

Виртуальный сервер

Виртуальный офис

Виртуальный офис

Переход на Linux

Переход на Linux

Аренда быстрого виртуального сервера

Аренда быстрого виртуального сервера

АКТУАЛЬНЫЕ НОВОСТИ

Допустимы ли беспроцентные займы между взаимозависимыми юрлицами?

Должен ли ИП на УСН подавать заявление о зачете страховых взносов для уменьшения налога (авансов)?

Соцвычеты в 2023 году и утвержденные изменения 2024 года

Договор ГПХ и трудовой договор — все различия в одной таблице

Взносы ИП за себя 2024: общие и льготные тарифы, фиксированные и дополнительные

Новые коды для НД по НДС с 1 июля и 1 октября 2023

Изменения в налоговом кодексе с 2023 по 389‑ФЗ и 427‑ФЗ

Единый налоговый платеж 2022 — 2023

Единый налоговый платеж стартовал с 1 июля 2022 года. Как будет работать с 2023 года?

С 1 июля по 31 декабря 2022 года

ФНС России проводит пилотный проект по внедрению единого налогового платежа (ЕНП) для бизнеса. Особым порядком смогут воспользоваться плательщики, которые с 1 по 30 апреля 2022 года подали в налоговый орган соответствующее заявление и провели совместную сверку расчетов, по результатам которой нет разногласий. В пилотном проекте примет участие 761 налогоплательщик, 11 из которых крупнейшие.

Что такое единый налоговый платеж (ЕНП)?

Это добровольная уплата нескольких налогов и взносов одним платежным поручением. При этом не надо уточнять вид платежа, срок его уплаты, принадлежность к бюджету и др.

Документ-основание: Федеральный закон от 29.11.2021 № 379-ФЗ

Документ-основание: Федеральный закон от 14.07.2022 № 263-ФЗ

Как подготовиться к переходу уже сейчас?

Для каждого налогоплательщика 1 января 2023 года ФНС сформирует начальное сальдо ЕНС. С этого момента налоговые органы не будут рассматривать поданные ранее заявления на возврат или зачет переплаты и отсрочку (рассрочку).

Если вы направили заявление в 2022 году, но налоговая не успела вынести по нему решение до 31 декабря, рассмотрено оно не будет.

Проведите сверку расчетов с бюджетом заранее. Чтобы избежать проблем, до конца этого года добейтесь отсутствия разногласий с ФНС.

Какие плюсы единого налогового платежа / ЕНП?

- Внедрение ЕНП позволит изменить и упростить механизм исполнения обязанности по уплате налогов и обеспечит экономически обоснованный расчет суммы пеней на общую сумму задолженности перед бюджетом. Исчезает необходимость перечисления большого количества платежей.

- Ситуация, при которой у одного плательщика имеется одновременно задолженность и переплата по разным платежам, становится невозможной. Уточнения и зачеты исчезнут за ненадобностью.

- Устанавливаются единые сроки уплаты налогов, что упрощает платежный календарь налогоплательщиков и позволяет платить все налоги 1 раз в месяц единым налоговым платежом.

- Положительное сальдо на едином налоговом счете – является деньгами налогоплательщика, которые он может использовать как актив – быстро вернуть (налоговый орган направит распоряжение на возврат не позже следующего дня после поступления заявления от плательщика) или направить на счет другого лица.

- Введение единого налогового счета и платежа планируется одновременно с расширением сервисных возможностей ФНС России – онлайн доступности для плательщиков детализации начислений и уплаты налогов, а также дальнейшей интеграции с IT-платформами плательщиков в этой части. По ИНН можно будет платить как по номеру телефона, подключить автоплатеж. Актуальная сумма обязательств всегда будет доступна налогоплательщику онлайн.

- При необходимости всегда можно будет получить детализацию, как сформировался баланс, на что и как были распределены платежи.

Какие преимущества единого налогового платежа / ЕНП?

- 1 платеж + 2 реквизита в платежном поручении (ИНН и сумма платежа)

- 1 срок уплаты в месяц

- 1 сальдо в целом по ЕНС

- 1 день для поручения на возврат

- 1 документ взыскания для банка

- 1 день для снятия блокировки по счету

Как будет распределяться ЕНП?

Перечисленные денежные средства будут автоматически зачтены с соблюдением следующей последовательности в отношении обязанностей по уплате:

- недоимка – начиная с наиболее ранней даты ее выявления;

- налогов, авансовых, страховых взносов – с даты возникновения обязанности по их уплате на основании налоговых деклараций, расчетов, уведомлений об исчисленных суммах налогов, авансовых платежей по налогам, страховых взносов;

- пеней;

- процентов;

- штрафов.

Обязательный единый налоговый платеж с 2023 года

Единый налоговый счет и соответствующие изменения в НК РФ уже приняты.

Что нужно знать про единый налоговый счет:

- это будет единственный способ уплаты налогов и взносов, от отдельных платежек откажутся;

- перейти на ЕНС должны будут все, сверки и заявления для этого не нужны;

- срок уплаты всех налогов и взносов установят на один день — 28 число следующего месяца;

- срок уплаты агентского НДФЛ изменится — с выплат за период с 20 числа прошлого по 19 число текущего месяца налог перечисляется до 25 числа текущего месяца;

- сроки сдачи 6-НДФЛ, РСВ и декларации по УСН для ИП перенесут на 20 число;

- об исчисленных суммах налогов, авансовых платежей и страховых взносов нужно будет уведомлять, но строго в электронном виде;

- остаток денег на едином налоговом счете можно будет вернуть или зачесть в счет третьих лиц.

Разумеется, у механизма единого налогового платежа есть недостатки. Больше всего волнует невозможность полноценно распоряжаться своими средствами. Если ЕНС действительно станет обязательным с 2023 года, то, скорее всего, количество споров с налоговой увеличится, но наладить процесс государство планирует в 2022 году в рамках эксперимента. Не исключено, что обязательный переход отложат.

ЕНП — вопросы и ответы

Является ли ЕНП авансовым платежом?

Нет, не является. ЕНП это способ уплаты, объединяющий в себе несколько видов платежей. Платить раньше срока не обязательно, только если сам налогоплательщик примет такое решение. Достаточно внести сумму в срок уплаты.

ЕНП — cколько нужно платить?

Сумма ЕНП равна общей сумме обязанностей по уплате налогов, сборов и страховых взносов. Платить больше или авансом не нужно.

Можно ли будет вернуть переплату?

Да, можно. Причем законопроектом исключается существующий в настоящее время ограничительный 3-х летний период на возврат / зачет. Срок возврата сокращается в 10 раз. Поручение на возврат будет направлено в Казначейство России не позднее дня, следующего за днем после получения заявления от налогоплательщика.

Важно! Третьи лица, уплатившие единый налоговый платеж за другую компанию, не могут вернуть деньги из бюджета.

Если уплатить сумму ЕНП за 1 неделю до срока уплаты её можно вернуть?

Да, неиспользованную сумму ЕНП можно вернуть до срока уплаты налогов, куда она могла быть направлена.

ИП и организации смогут уменьшать УСН страховыми взносами?

Да, смогут. Уплаченная сумма страховых взносов будет определяться в соответствии с установленными правилами распределения ЕНП. ЕНП будет распределен в СВ на основании уведомления об исчисленных суммах налогов.

Вместо подачи РСВ и 6-НДФЛ, нужно будет каждый месяц за 5 дней подавать заявление о суммах начислений по страховым и НДФЛ? Увеличится объём обрабатываемой информации?

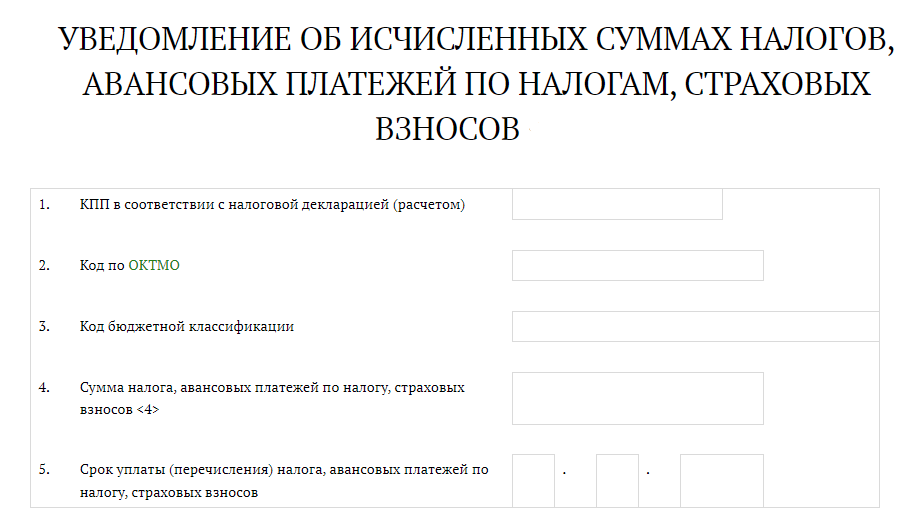

Не увеличится, поскольку это не декларация, а по сути только указание суммы и вида бюджета для ее распределения. Уведомление об исчисленных суммах налогов содержит пять показателей из платежного поручения (ИНН, КПП, КБК, ОКТМО, срок уплаты) взамен 15 показателей, заполняемых сейчас.

При этом НДФЛ будет уплачиваться только 1 раз в месяц, а не каждый день после выплаты дохода, как это установлено сейчас.

Будут ли сложности в ситуации, когда платеж по одному налогу влияет на размер другого, например, когда уплаченный налог на имущество уменьшает размер платежа по налогу на прибыль?

Нет, сложностей не будет. Уплаченная сумма налога на имущество будет определяться в соответствии с правилами распределения ЕНП и учитываться при расчете размера налога на прибыль.

Будет ли осуществляться информирование налогоплательщика в случае зачета из ЕНП не по уведомлению налогоплательщика, а в ином порядке или размерах?

Да, в течении 5 дней по запросу налогоплательщика по ТКС, через ЛК или учетную систему налогоплательщика и на бумажном носителе. Справка о принадлежности сумм ЕНП содержит сведения о всех денежных средствах, поступивших в качестве ЕНП, и иных суммах, формирующих сальдо ЕНС, с указанием их принадлежности, определенной на дату формирования справки.

Кроме того, данные о состоянии ЕНС и детализированная информация о распределении ЕНП будут доступны в онлайн режиме в личном кабинете налогоплательщика, через ТКС или в учетной системе налогоплательщика.

Можно ли изменить ранее определенную принадлежность ЕНП?

Можно, в случае уменьшения обязательств. В этом случае происходит высвобождение сумм ЕНП и определяется новая принадлежность или возврат ЕНП после проведения распределения денежных средств по обязательствам.

Было бы идеально, если бы налогоплательщик мог видеть сколько именно налогов и взносов он должен заплатить с точки зрения ФНС.

Так и будет. Налогоплательщику будут доступны в онлайн режиме данные о состоянии ЕНС в личном кабинете налогоплательщика.

Если пропущен срок взыскания, что будет долгом?

Такой долг будет исключен из ЕНС. Без восстановления возможности его взыскания судом данная сумма не будет влиять на состояние расчетов налогоплательщика с бюджетом и будет исключаться из справки об исполнении обязанности.

Как будут начисляться пени?

Механизм начисления пени не меняется. Существующие ставки пени (1/300 за просрочку уплаты до 30 дней и 1/150 за просрочку уплаты начиная с 31 дня) остаются без изменения.

Можно ли будет «хранить» переплату на налоге?

Да, можно на основании заявления налогоплательщика, поданного в налоговый орган. Переплата может быть направлена в счет предстоящей обязанности по уплате налогов и «храниться» до ее возникновения, либо до образования отрицательного сальдо единого налогового счета.

Налоговики не могут посчитать авансовые платежи, а платить их надо. И как их собираются удерживать из единого счета?

Для распределения ЕНП в налоги с авансовой системой расчетов предусмотрено представление налогоплательщиком Уведомления об исчисленных суммах. Данное Уведомление содержит всего 5 реквизитов (ИНН, КПП, КБК, ОКТМО, срок уплаты), что в 2,5 раза меньше реквизитов в платежке, которой сегодня перечисляются авансы.

Как будут расцениваться авансовые платежи по налогу УСН? Сейчас они в лицевом счете отображаются как переплата, и имеются случаи самовольного зачета ФНС «якобы переплаты» в счет недоимок по пеням, образуя недоимку уже по налогу УСН.

В едином налоговом счете уплата предусмотрена только на ЕНП. Для распределения ЕНП в налоги с авансовой системой расчетов предусмотрено представление налогоплательщиком Уведомления об исчисленных суммах.

Переплата на налогах может «храниться» только если сам налогоплательщик напишет заявление с четким ее определением в том числе сроком и принадлежностью платежа. Когда наступит срок уплаты такой обязанности или образуется отрицательное сальдо ЕНС, переплата будет списана автоматически в счет погашения долга.

Есть ли форма уведомления об исчисленных суммах налогов. Это будет установленный бланк или произвольная форма? Можно ли его подавать по ТКС?

Форма и формат уведомления об исчисленных суммах налогов содержит всего 5 реквизитов (ИНН, КПП, КБК, ОКТМО, срок уплаты) и утверждена Приказом ФНС России № ЕД-7-8/178@ от 02.03.2022. Представить уведомление об исчисленных суммах налогов можно по ТКС, через ЛК или учетную систему налогоплательщика (ERP — система) и на бумажном носителе, в случае представления налогоплательщиком отчетности также на бумажных носителях.

Будет ли считаться недоимкой ситуация, когда уведомление об исчисленном налоге подано позже чем за 5 дней до срока уплаты налога, но ранее чем срок уплаты налога?

Недоимка возникает со следующего дня после срока уплаты. Следовательно, подача уведомления об исчисленных суммах налогов до срока уплаты не может привести к возникновению недоимки.